本周上会企业的基本情况如下:

沪主板(2家)

公司深耕行业多年,凭借高质量产品和优质服务受到海内外客户的广泛青睐。国际市场方面,公司产品已销往美国、欧洲、中东、拉丁美洲、非洲等多个国家和地区,与境外知名医用敷料品牌商建立了长期稳定的合作关系,主要包括Cardinal、Medline、Owens&Minor、Mckesson和Hartmann等,上述客户均为全球性医疗服务提供商和医疗用品品牌商或生产商,市场基础牢固、销售渠道通畅、产品需求稳定,为公司业务持续稳定发展和市场开拓提供了充分保障。公司先后多次获得Cardinal“年度最佳供应商”、Mckesson“年度最佳供应商”“年度最佳合作伙伴”“白金奖”等荣誉。根据中国医药保健品进出口商会的统计数据,2017-2022年公司连续六年位居我国医用敷料出口企业第四名,公司曾获得中国医药保健品进出口商会授予的“国际化建设奖”。国内市场方面,公司拥有“健尔康”、“健卫康”、“清倍健”、“海洋童话”等自主品牌,产品销售终端主要为医院、药房等,未来将持续拓展延伸婴童店、商超便利店及老年护理中心,打造完整、稳定的医用敷料商业生态体系。

公司被江苏省工业和信息化厅认定为“江苏省专精特新小巨人企业”,医用手术巾生产车间被常州市经济和信息化委员会评为“常州市示范智能车间”。公司是中国医药保健品进出口商会敷料分会副理事长单位、常州市医疗器械行业协会副会长单位。

上市委会议现场问询的主要问题:

1.请发行人代表:(1)结合医用敷料出口市场的竞争格局、同行业公司收入规模和市占率的对比情况等,说明发行人是否符合规模较大、具有行业代表性的主板定位;(2)说明发行人连续6年排名国内医用敷料出口企业第四名的依据。请保荐代表人发表明确意见。

2.请发行人代表说明荀建华、杨荣平、亨盈投资向陈国平转让发行人股份是否真实,是否存在委托持股或其他利益安排。请保荐代表人发表明确意见

公司经营区域处于经济发展较好的浙江省,经营区域涉及杭州市、绍兴市、丽水市、湖州市、嘉兴市、金华市、宁波市、温州市、衢州市、台州市等10个地市,在浙江省内具备较高的市场份额。

公司属于区域性地方国企,主要经营区域位于浙江省,在浙江地区市场,公司经营地位稳固。截至本招股说明书签署日,公司已拥有各子公司31家,分布在浙江省内10个地市。截至2023年6月底,公司拥有居民用户71.14万户,工业、商业用户6,191家,客户资源多样、充足。2020年至2023年6月,公司天然气售气量分别为11.72亿立方米、15.06亿立方米、15.86亿立方米和7.92亿立方米。2020年至2022年,公司在浙江省内市场占有率分别为8.20%、8.37%和8.81%,为浙江省领先的城市燃气供应商之一。

上市委会议现场问询的主要问题:

1.请发行人代表结合行业特征和竞争格局、采购定价方式变化、“一城一网一企”政策、报告期内天然气售气量市场占有率和市场份额排名情况等,说明发行人是否具有行业代表性,是否符合业务模式成熟的板块定位。请保荐代表人发表明确意见。

2.请发行人代表说明:(1)报告期内发行人在浙能财务公司存款金额较高的原因,是否存在关联方变相占用发行人资金的情形;(2)发行人及其控股股东、实际控制人是否已建立健全防范关联方资金占用的内部控制机制,相关存贷款关联交易是否对发行人的独立性构成重大不利影响;发行人是否已充分说明并披露相关风险。请保荐代表人发表明确意见。

深主板(1家)

公司是经江苏省科学技术厅、江苏省财政厅、国家税务总局江苏省税务局联合认定的高新技术企业,公司先后被评为“江苏省科技型中小企业”、“江苏省民营科技企业”和“江苏省专精特新中小企业”,建有“江苏省工程机械装备动力系统关键零部件工程技术研究中心”、“江苏省研究生工作站”和“江苏省企业技术中心”。公司依靠自主研发与技术创新,已建立起行业领先的技术优势,根据国家知识产权局出具的《证明》,截至2023年8月21日,公司已授权专利76项。根据《工业和信息化部2023年第三批行业标准制修订和外文版项目计划》,公司作为牵头起草单位制定的《液压传动硬管总成》的行业标准已通过立项审批。

公司一直专注于液压元件及零部件领域,产品品种齐全,经过多年稳健的发展和积累,公司已成功进入世界主要的工程机械主机厂商的供应体系。目前,公司已经与卡特彼勒、小松、沃尔沃、约翰迪尔、日立建机、JCB、安百拓、神钢建机、特雷克斯、住友重机、JLG、现代工程、宝马格等多家知名外资主机制造商和徐工集团、柳工集团、中国龙工、山东临工、国机重工、临工集团等多家国内领先的主机制造商建立了长期、稳定的合作关系。报告期内,公司荣获卡特彼勒“优秀供应商质量认证(SQEP)金牌”和“卓越供应商认证”、小松“优秀企业表彰奖”和“杰出合作伙伴奖”、日立建机“最佳价值竞争力奖”、“最佳质量奖”和“最佳交货期奖”、安百拓“战略供应商”、现代工程“银牌供应商”、徐工集团“优秀供应商”、柳工集团“技术先进奖”和“优秀质量奖”、山东临工“卓越供应商”、神钢建机“最佳交付奖”等奖项和荣誉称号,获得了客户的广泛认可。公司所在的液压行业细分领域较多,根据中国工程机械工业协会出具的证明,2020年至2022年,公司生产的油箱和液压硬管产品在中国工程机械市场占有率均位居国内市场前三。

上市委会议现场问询的主要问题:

1.瑕疵房产问题。根据发行人申报材料,发行人位于江阴市西奚墅村谢家头73号约6,400㎡的厂房因与农田、村民住宅等距离较近,不符合规划要求,至今未办理权属证书。报告期内,瑕疵房产涉及的收入占比分别为7.33%、7.11%、7.94%、8.33%。请发行人:(1)说明瑕疵房产涉及收入的计算方法和计算依据,是否存在被责令停工停产的风险,是否对发行人持续经营产生重大不利影响,是否充分揭示相关风险;(2)结合瑕疵房产所涉生产环节工序、物理距离等,说明是否存在危害公众健康安全重大风险。同时,请保荐人发表明确意见。

2.经营业绩问题。根据发行人申报材料,2022年以来国内下游工程机械等行业需求减缓,2022年发行人境内营业收入同比下降28.60%。报告期内,发行人对第一大客户卡特彼勒的销售占比持续上升至38.63%。请发行人:结合发行人竞争优劣势、下游行业最新状况和发展趋势,说明与第一大客户卡特彼勒的合作是否可持续,发行人经营业绩是否稳定。同时,请保荐人发表明确意见。

创业板(1家)

公司自成立以来始终坚持自主研发和技术创新,逐步形成了以“装备+工艺”为核心的技术体系,在生产装备设计自主化、碳纤维织物成型、新型催化剂研制、预氧化及碳化、石墨化工艺等方面取得创新性突破,掌握了高温热场隔热碳材料的低成本制备核心技术,并实现产业化,成为国内主要的高温热场隔热碳材料提供商之一,尤其在光伏热场隔热碳材料领域,具有行业领先的市场地位。公司服务的下游企业包括京运通(601908.SH)、协鑫科技(3800.HK)、晶澳科技(002459.SZ)、隆基绿能(601012.SH)、阿特斯(688472.SH)、TCL中环(002129.SZ)、弘元绿能(603185.SH)、美科股份、双良节能(600481.SH)、天合光能(688599.SH)等,均为行业内知名的晶硅生产企业。依托技术、质量及成本等方面的优势,公司与上述客户建立了良好的合作关系,产品受到下游行业众多知名客户认可,曾荣获隆基绿能A级供应商、晶澳科技最佳服务奖等荣誉。

上市委会议现场问询的主要问题:

1.主要客户问题。根据发行人申报材料,发行人贸易商客户河南鑫摩成立于2019年8月,以向发行人采购为主,对应的终端客户为TCL中环。2021年、2022年、2023年1-6月,河南鑫摩分别为发行人第四大客户、第一大客户、第一大客户。报告期内,发行人与河南鑫摩的交货方式、结算方式与其他贸易商客户存在差异。请发行人:(1)说明河南鑫摩以向发行人采购为主,并成为发行人重要客户的原因及合理性;(2)说明发行人未进入TCL中环合格供应商名录,以及通过河南鑫摩对TCL中环销售的原因及合理性;(3)说明发行人与河南鑫摩是否存在关联关系或其他利益安排。同时,请保荐人发表明确意见。

2.业务与技术来源问题。根据发行人申报材料,发行人成立于2019年,实际控制人陈新华曾于2015年5月至2018年6月在安徽弘昌任职,期间作为第一发明人申请了7项专利。陈新华于2016年设立湖南乐橙。湖南乐橙从事碳基材料贸易业务,初期主要销售安徽弘昌的产品,在发行人成立后成为发行人的销售平台。发行人部分董事、监事、高级管理人员和核心技术人员曾在安徽弘昌任职。请发行人:(1)说明发行人核心技术、专利与实际控制人在安徽弘昌任职期间的职务发明是否存在关联,是否存在重大权属纠纷或潜在纠纷;(2)说明实际控制人在安徽弘昌任职期间设立湖南乐橙,是否违反相关竞业禁止约定或存在法律风险;(3)说明发行人与安徽弘昌是否存在关联关系或其他利益安排。同时,请保荐人发表明确意见。

北证(1家)

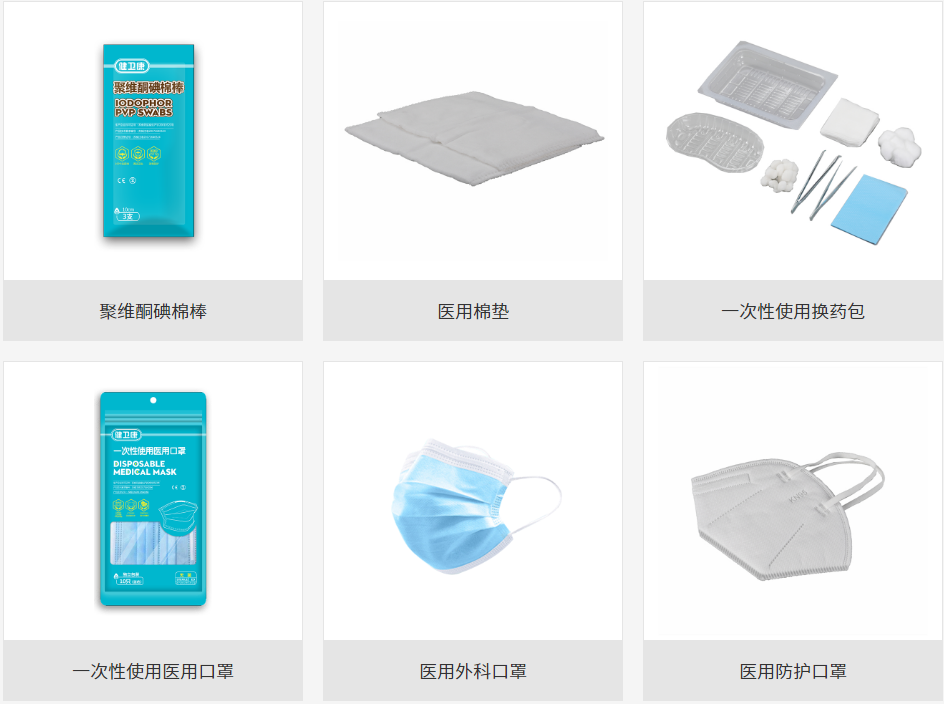

金康精工成立于2009年,公司控股股东和实际控制人均为钟仁康、万奕金。公司是电机绕组制造专用装备整体解决方案提供商,主要从事电机绕组自动化生产线、高端设备的研发、生产与销售,具备设计和生产从绕线到最终成型的全套马达用制造设备与自动化电机装备生产线的先进能力,技术与产品广泛应用于新能源汽车电机、工业电机、家用电机等领域。

目前,公司可提供定子绕组制造全部生产过程所需的主要装备,并可根据客户要求对装备功能进行组合,生产自动化程度更高的组合机和自动化生产线。公司拥有精密排线绕线、无勾头剪线、卷线、双动力立式嵌线、扩张拨线等多项创新性生产工艺,并可通过提高模具和主轴精度,改良剪线、卷线及拨线机构,研发创新嵌线工艺等方式,不断提升产品适用性与耐用性。

凭借先进的定制化研发水平、高效的市场应对能力、优质的产品质量以及持续的售后服务体系,公司在行业内树立了良好的品牌形象,积累了大量优质且稳定的客户资源。在工业电机领域,公司已成为国内工业电机领域主要厂商(如西门子电机、华力电机、大中电机、江特电机、六安江淮电机等)与新能源汽车驱动电机领域主要生产企业(如上海电驱动、卧龙电驱、比亚迪汽车等)在电机绕组制造专用装备领域的重要供应商。

上市委会议现场问询的主要问题:

1.关于经营业绩。请发行人:(1)结合向贸易商销售的产品类型、金额、毛利率、与贸易商客户及其终端客户之间关于安装调试、验收及付款相关合同条款的约定及具体执行情况,说明贸易商客户相关收入确认是否合规,贸易商客户毛利率高于生产商客户毛利率的原因及合理性。(2)结合同行业情况、各期末应收账款逾期情况、最新期后回款情况,说明各期末应收账款较大的原因,是否符合行业惯例、是否存在放宽信用政策刺激销售的情形,说明报告期各期坏账准备计提是否充分。(3)结合发出商品内控管理制度建立情况、报告期各期末发出商品、库存商品、在产品的订单覆盖情况、期后成本结转及收入确认情况,说明是否存在长期未结转成本的情形。(4)结合在建工程转固情况及全部转固后对经营业绩的影响,详细测算发行人经营场所整体搬迁对公司成本费用及经营业绩的影响,说明是否对发行人持续经营能力产生重大不利影响,并作充分风险揭示。(5)说明2021年产销率低及期末存货大幅增加的合理性,结合产品自采购、生产到安装调试平均周期,说明2021年收入确认集中于第四季度的合理性,是否存在提前确认收入的情形,并进一步说明2021年度收入、净利润变动趋势不一致的原因。

2.关于关联交易的必要性和合理性。请发行人:(1)结合常州市贤达机械有限公司、常州市杰英机械有限公司自成立以来实际运营情况、人员构成来源及薪酬获取方式,公司章程约定情况,与其关联方的资金核查,以及同类型产品可比市场公允价格、第三方市场价格、关联方与其他交易方的价格等具体情况,说明上述公司与发行人之间关联交易的定价方式及依据,是否实质为发行人控制,业务是否主要依赖发行人,是否存在经销合同以外的其他利益安排或约定,是否存在利用关联交易转移成本、代垫费用的情形,相关交易是否已履行关联交易审议和披露程序。(2)说明发行人及其实际控制人、董事、监事、高级管理人员、员工是否与上述关联方及其实际控制人存在异常资金往来。(3)结合同行业可比公司情况,说明固定资产与生产规模的匹配关系,报告期产能利用率饱和情况下,发行人如何应对订单规模的增长,外协厂商的选择标准及质量控制措施;除常州市贤达机械有限公司、常州市杰英机械外的外协厂商是否存在尚未披露的关联方。

3.关于募投项目的必要性及产能消化的可行性。请发行人说明在报告期内主要产品产量和销量下降的情况下,募投项目新增235台(套)的必要性,募投产能消化的具体措施及相关措施是否可行。